住宅ローン控除とは?受けられる条件や申請のやり方、制度の概要までわかりやすく解説

お家を建てる時、多くの人が住宅ローンを借りますよね

※住宅ローンに関しては、以前掲載したこちらの記事を参照ください

住宅ローンに関わる「控除」や「減税」など、よくわからない人も多いのではないでしょうか

「住宅ローン控除」や「住宅ローン減税」はどちらも払う税金が住宅ローンによって免除されるような気がしますが…

そもそも「控除」や「減税」という言葉自体が難しく馴染みがないので、イメージがつかみにくいと感じている人も多いと思います

今回は住宅ローン控除について解説!「住宅ローン控除」と「住宅ローン減税」の違いから、受けられる条件や申請のやり方、制度の概要までご紹介していきます。

目次

|住宅ローン控除とは?住宅ローン減税とは何が違うの?

「住宅ローン控除」を説明する前に、そもそも「控除」とはどういう意味なのかを説明します。

「控除」とは「差し引く」という意味。課税対象になる所得額から一定金額を差し引き、納める税金の金額が少なくなることです。

つまり住宅ローン控除とは、住宅ローンを支払っている人から徴収する所得税や住民税の金額が少なくなることになります。

では、住宅ローン控除は、どれくらい控除を受けられるのでしょうか?

控除率は毎年末の住宅ローンの残高で決まります。残高金額の0.7%が所得税から控除される仕組みです。

住宅ローン控除は受けられる期間が決まっていて、13年間となっています。

また、「住宅ローン控除」と一緒に「住宅ローン減税」という言葉もよく聞きますよね?この2つには違いはあるのでしょうか?

実は「住宅ローン控除」と「住宅ローン減税」はどちらも「住宅借入金等を有する場合の所得税額の特別控除」を略した言葉になります。

※この記事では表記を統一し「住宅ローン控除」でご説明していきます。

|誰でも控除を受けられるというわけではない!控除条件は何?

住宅ローンの残高金額の0.7%が所得税から控除される「住宅ローン控除」。

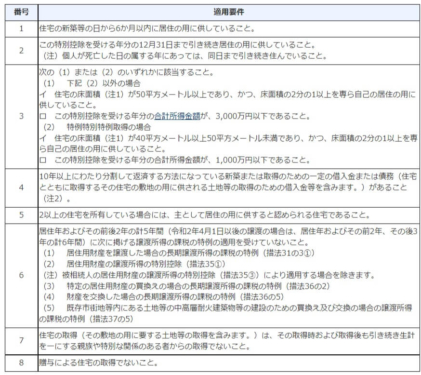

とてもありがたい制度ですが、この控除を受けるためには一定の条件があります。例えば、新築物件で控除を受けたいのであれば、下記の表のような条件が必要です。

(引用元:住宅ローン控除を受ける方へ/一般住宅の新築等をした場合(住宅借入金等特別控除))

上記の表だとわかりにくいかもしれません。抜粋して簡単に説明すると…。

1.控除を受ける人が住宅の建った日から6ヶ月以内に住んでいること

2.控除を受ける人が、控除を受ける年の12月31日まで引き続き住んでいること

3.控除を受ける対象の住宅の床面積が50㎡以上。かつ床面積の1/2以上に控除を受ける人が住んでいること

4.住宅ローンの返済期間が10年以上あること

5.控除を受ける対象の住宅が贈与によるものでないこと

以上のようなことが、住宅ローン控除を受けられる条件になります。

もし、住宅ローン控除を受けたいと思っているなら、上記の条件に注意して新築物件を購入するようにしましょう。

|初年度には〇〇が必要!住宅ローン控除の申請方法と必要書類

住宅ローン控除の条件が揃ったら、次はいよいよ住宅ローン控除の申請を行います。

まず、1年目に確定申告、2年目以降からは年末調整が必要です。

会社員の方は2年目以降の年末調整は勤務先でできますが、1年目の確定申告はご自身で手続きをしなくてはいけません。

<1年目の確定申告>

【必要書類】

確定申告をするには、下記の書類が必要です。

・確定申告書…税務署もしくは国税庁のサイトから入手しましょう

・(特定増改築等)住宅借入金等特別控除額の計算明細書…確定申告書と同じように、税務署もしくは国税庁のサイトから入手しましょう

・住宅取得資金に係る借入金の年末残高等証明書…住宅ローンを借り入れた金融機関等から送られてきます

・取得した不動産の登記簿謄本…法務局出張所に申請すると入手できます

・不動産の売買契約書または工事請負契約書…すでに建っている住宅を購入した場合は不動産の売買契約書、新築を建てた場合は工事請負契約書の写しが必要です

・マイナンバーカードまたは通知カードと本人確認書類

・源泉徴収票

【確定申告期間】

令和4年に関しては、2月16日(水)〜3月15日(火)までになります。

【確定申告場所】

ご自身がお住まいの地域の税務署で行います。直接税務署に行かなくても郵送やインターネットでも受付可能。

【確定申告の流れ】

1.必要書類を集める

上記で挙げた必要書類を集めます。必要書類を集めるには時間がかかる場合も。確定申告の期間は約1ヶ月なので、余裕を持って集めるようにしましょう。

2.確定申告書に必要項目を記載する

税務署もしくは国税庁のサイトから入手した確定申告書に必要事項を記載しましょう。

会社員の方は「確定申告を自分でするのが初めて」な方がほとんどだと思います。ネットで「確定申告書 記載例」と検索するなどして、調べながら記入するとよいです。また、税務署の窓口などで書き方などを相談することもできます。

3.確定申告書と必要書類を提出する

提出は直接税務署へ、もしくは郵送やネットでも受け付けています。提出後、還付金がある場合はおよそ1ヶ月で指定口座に振り込まれます。

<2年目以降の年末調整>

会社員の方であれば勤務先で年末調整が可能です。2年目以降は下記の書類が必要です。

・給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書…税務署もしくは国税庁のサイトから入手できます

・住宅取得資金に係る借入金の年末残高等証明書…住宅ローンを借り入れた金融機関等から、自動的に送られてきます

上記の書類に必要事項を記入し、勤務先で手続きすればOKです。

|住宅ローン控除はプロに相談するのも手!

今回は住宅ローン控除について解説しました!

新築を買う時、多くの人が検討する住宅ローン。住宅ローンにも控除がありますが、受けるにはいくつか条件が必要。受けられるにしても、1年目は確定申告、2年目からは年末調整をしなくてはいけません。

特に1年目の確定申告は必要書類も多く大変そうでした。

「確定申告、うまくできるのだろうか?」と心配な人は、プロに相談するのも手です!

確定申告は「住んでいる市町村の最寄りの税務署」や「ファイナンシャルプランナー」などに相談できますが、他にも相談できる場所をご存じでしょうか。

実は住宅ローン関係の相談は、新築を建てるハウスメーカーにもできるんです。お家づくりや土地探しの相談をしながら、住宅ローンの相談にも乗ってくれます!

仕事や家事・育児で忙しい人には、手間が省けてうれしいのではないでしょうか?

もちろん、パパまるハウスでも相談を受付中!お家や土地だけでなく、住宅ローンにも詳しいスタッフがたくさん在籍しています。

ぜひ一度、お問い合わせページからパパまるハウスにお気軽にご相談ください。

また、パパまるハウスのお家のラインナップもぜひご覧ください!